Max Stillger über Gewinner und Verlierer

Eine alte Börsenweisheit sagt: „Wenn man der Allianz Geld gibt, dann kauft man besser Aktien des Unternehmens, als dort eine Versicherung abzuschließen.“ Darauf einen Klosterfrau Melissengeist, denn: Nie war dieser Spruch so wertvoll wie heute. In der vergangenen Woche präsentierte Europas größter Versicherer seine vorläufigen Geschäftszahlen für das Jahr 2016. Die Aktionäre dürfen sich über eine Dividende von 7,60 EURO pro Aktie freuen. Bei einem aktuellen Kurs von ca. 160 € entspricht dies einer Dividenden-Rendite von knapp 5%. Und dabei wird nur die Hälfte des im vergangenen Jahr erwirtschafteten Gewinns an die Aktionäre ausgeschüttet. Den Rest verwenden die Geldmanager des Versicherungsriesen mangels Anlagealternativen für Aktienrückkäufe. Das ist für mich im doppelten Sinne ein gutes Zeichen. A) verringert man die am Markt umlaufende Aktienanzahl und macht die restlichen Aktien attraktiver und B) gibt das Management ein deutliches Zeichen nach außen „Leute, wir halten unsere eigenen Aktien für unterbewertet und attraktiv, deshalb kaufen wir eigene Aktien auf.“

Kein Einzelfall

In der aktuellen Wirtschaftslage sind die Nachrichten von der Allianz kein Einzelfall. Querbeet durch die großen, börsennotierten deutschen Unternehmen findet man ähnlich gelagerte Fälle. BASF, BMW, Daimler, Münchner Rück und Pro Sieben (um nur ein paar Beispiele zu nennen) schütten in den kommenden Monaten ebenfalls Beträge aus, die zwischen vier und fünf Prozent des aktuellen Börsenwerts liegen. „Dividende ist der neue Zins“ lautet so auch eine Marketing-Botschaft einiger Anbieter von aktienbasierten Produkten.

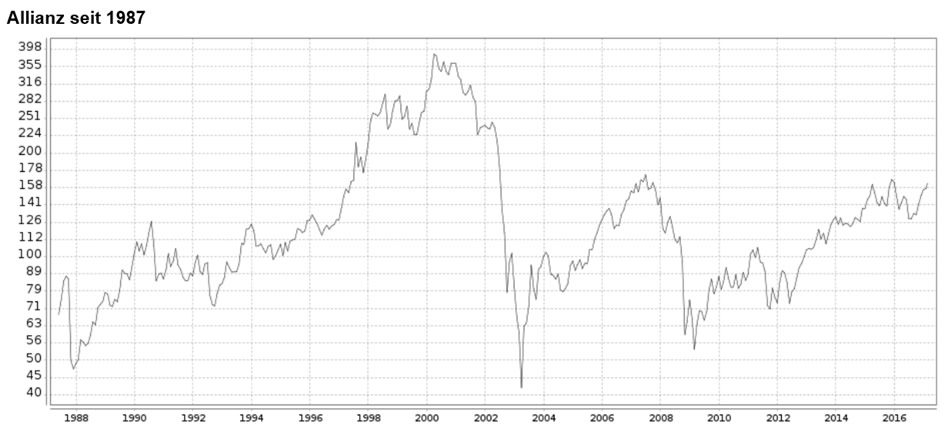

Hier sehe ich mich allerdings genötigt den Zeigefinger zur mahnenden Vorsicht zu heben. Eine Dividende ist – im Gegensatz zum Zins – keineswegs garantiert. Und was nutzt mir eine Dividende von 5%, wenn sich der Kurs der Aktie im darauf folgenden Jahr halbiert, wie es bei E.ON und RWE geschehen ist. Von der Deutsche Bank AG ganz zu schweigen. Aber auch die Aktionäre der Allianz haben in den vergangenen 30 Jahren ein Wechselbad der Gefühle durchlebt. Und eines zeigt die unten stehende Grafik ganz deutlich: Als „drastisch überbewertet“ kann man das aktuelle Kursbild nicht bezeichnen.

Leider liegt in unserem Land die Zahl der Aktionäre, deutlich unter der Zahl der „Kunden“, in diesem Fall der Inhaber von Lebensversicherungspolicen. Ganze 14% der Bevölkerung sind direkt (oder indirekt über Fonds) in Aktien investiert. Mal ganz im Ernst: Jeder, der eins und eins zusammenzählen kann und im Versicherungsgeschäft ein wenig durchblickt, weiß, dass man bei einem Neuabschluss einer Lebensversicherung in der heutigen Zeit im besten Fall seinen Einsatz zurück erhält. Trotzdem meldet die Allianz für das Jahr 2016 Neuabschlüsse im Gegenwert von 1,6 Milliarden Euro ! Dass man einen seit 10 oder mehr Jahren laufenden Vertrag mit dem damals noch gültigen Garantiezins zwischen 3 und 4 % weiter laufen lässt, kann ich ja noch nachvollziehen, aber wer heutzutage zu einem Garantiezins von 1% oder weniger einen Neuvertrag abschließt, der muss eigentlich zum Arzt. Das musste man zwar bisher ab einer bestimmten Summe auch schon, aber in diesem Fall steht dann die Prüfung, ob man im Vollbesitz seiner geistigen Kräfte ist, im Vordergrund.

Bei allem Auf- und Ab, das die Aktienmärkte bieten. Nicht nur die Allianz, sondern eine ganze Reihe von Firmen weisen eine beeindruckende Kontinuität in der Dividendenpolitik aus. Und hier sollte der Ansatz des Anlegers liegen. Aber: Aktienanlagen sind kein Sparbuchersatz. Wer hier mitmischen will braucht gute Nerven – und/oder einen guten Coach – der neben der optimalen Aktienauswahl am besten auch noch über seelsorgerische Fähigkeiten (die in Schwächephasen gefragt sind) verfügt. Im streng katholischen Limburg, dürfte es kein Problem sein, so jemand zu finden.

|

Entwicklung Dividende

|

|

|

Allianz AG

|

|

|

Jahr

|

Betrag

|

|

2000

|

1,50 €

|

|

2001

|

1,50 €

|

|

2002

|

1,50 €

|

|

2003

|

1,50 €

|

|

2004

|

1,75 €

|

|

2005

|

2,00 €

|

|

2006

|

3,80 €

|

|

2007

|

5,50 €

|

|

2008

|

3,50 €

|

|

2009

|

4,10 €

|

|

2010

|

4,50 €

|

|

2011

|

4,50 €

|

|

2012

|

4,50 €

|

|

2013

|

5,30 €

|

|

2014

|

6,85 €

|

|

2015

|

7,30 €

|

|

2016

|

7,60 €

|

|

Gesamt

|

67,20 €

|