Seit die Notenbanken in den letzten 12 Monaten weltweit die Geldschleusen geöffnet haben, um die schwerste Wirtschaftskrise seit dem 2. Weltkrieg zu bekämpfen, streiten sich die „Gelehrten“ darüber, ob diese „Geldüberschwemmung“ nicht früher oder später zu Inflation führt.

Das Online-Lexikon Wikipedia definiert Inflation als „signifikanten Anstieg des Preisniveaus infolge einer gestiegenen Geldmenge. Da mehr Geld bei gleichbleibender Gütermenge da ist, sorgt diese Entwicklung für eine Geldentwertung.“

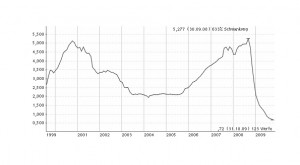

Wie man in der nebenstehenden Grafik unschwer erkennen kann, bewegt sich die Inflation in Deutschland in den letzten 25 Jahren (klammert man den Effekt der Wiedervereinigung Anfang der 90er Jahre aus) in einem moderaten Rahmen von 1-2% p.a..

Allerdings gab es in den letzten 100 Jahren in Deutschland insgesamt 2-mal eine sogenannte „Hyperinflation“ die 1923 und 1948 jeweils zu einer Währungsreform führte.

Die großen Verlierer bei einer solchen Entwicklung sind alle Sparer bzw. Besitzer von Geldansprüchen (Sparkonten, Anleihen, Lebens- und Rentenversicherungen etc,), da man sich für diese „Geldwerte“ immer weniger Güter kaufen kann.

Die großen Verlierer bei einer solchen Entwicklung sind alle Sparer bzw. Besitzer von Geldansprüchen (Sparkonten, Anleihen, Lebens- und Rentenversicherungen etc,), da man sich für diese „Geldwerte“ immer weniger Güter kaufen kann.

Gewinner im Falle einer Inflation sind „Sachwerte“, hierzu zählen in erster Linie Immobilien, Gold aber auch Aktien, da sich deren Menge (im Gegensatz zum Papiergeld) nicht beliebig vervielfachen lässt.

Umgekehrt gibt es aber nicht wenige mahnende Stimmen, die davor warnen die Weltwirtschaft könne in eine tiefe Deflation (das Japan der letzten 15 Jahre lässt grüßen) fallen.

Deflation bedeutet laut Wikipedia ein „allgemeiner, signifikanter und anhaltender Rückgang des Preisniveaus für Waren und Dienstleistungen.“

In einem solchen Szenario gibt es nur einen Gewinner und das ist der Konsument, der sich über tägliche „Schnäppchen“ freuen kann. Das Problem dabei ist allerdings daß es jeden Tag weniger potentielle Konsumenten gibt, da in einem solchen Umfeld die Arbeitslosigkeit in die Höhe schnellt.

Unser Altkanzler und großer Förderer der Tabakindustrie Helmut Schmidt hat bereits in den 70er Jahren mit dem Spruch „Lieber 5% Inflation als 5% Arbeitslose“ die unterschiedlichen Interessen der Notenbank (Inflationsbekämpfung) und der Politiker (Schaffung bzw. Erhalt von Arbeitsplätzen) in einer solchen Situation treffend beschrieben.

Wo geht die Reise hin ?

Ich glaube, dass es zunächst einmal oberste Priorität war, in der Situation der letzten 12 Monate die Märkte mit ausreichend Liquidität bzw. Kapitalgarantien (die für einige Banken überlebensnotwendig waren) zu versorgen und damit unserem Wirtschafts- und Finanzsystem, das in erster Linie auf Vertrauen fusst, die notwendige Stabilität zu geben.

Notenbanken und Politiker haben da in einer Koalition den Ernst der Lage erkannt und vorbildlich gehandelt.

Alle Kritiker, die die geldpolitischen Maßnahmen als überzogen brandmarken, sollten sich vor Augen halten daß, wenn es brennt, es nur eine Maßnahme gibt:

Nämlich „Wasser marsch“ und die Feuerwehr will ich sehen, die dann auf den Wasserzähler schaut.

Und genau wie das überschüssige Wasser abläuft, wird auch der ein oder andere Geldschein, der momentan zuviel im Umlauf ist, vom Markt aufgesaugt werden

Aber von einer Hyperinflation sind wir (genauso wir von einer Deflation) weit entfernt.

Ohne Zweifel ist die steigende Verschuldung der Industriestaaten ein zentrales Problem, das liegt aber nicht an der Finanzkrise. Ein Großteil der Liquiditätshilfen für die Banken ist in Form von Garantien vergeben, die, wenn Sie nicht gebraucht werden (wonach es aktuell aussieht), dann auch nichts kosten.

Und bei der einen oder anderen Beteiligung, die der Staat bei Finanzinstituten eingegangen ist, war das gar kein so schlechtes Geschäft (so ist der Bund z.B. bei der Commerzbank zu einem Kurs von 6 Euro eingestiegen, der deutlich unter dem aktuellen Kurs liegt).

Für mich gibt es in dieser ganzen Situation 1 Kernaussage.

Die ganze Schuldenproblematik lässt sich für die Industriestaaten nur lösen, wenn das Zinsniveau dauerhaft im niedrigen Bereich verharrt.

Die oft verbreitete Theorie „der Staat entschuldet sich durch Inflation“ ist ausgewiesener Schwachsinn, da der Staat in diesem Fall durch die in Verbindung mit der Inflation steigenden Zinsen geradewegs in die Pleite schlittert.

Und was kann man dem Anleger in einer solchen Situation raten ?

Anlagen, die von niedrigen Zinsen profitieren.

Und dann innerhalb der verschiedenen Asset-Klassen vernünftig gestreut.

Und ganz wichtig:

Achten Sie auf die Kosten, das ist gerade in Zeiten niedriger Zinsen die halbe Miete für den Erfolg!